三、計算問答題 (每題10分,共2題,共20分)

1.甲卷煙廠為增值稅般納稅人, 2019年5月發生下列業務:

(1)以分期收款方式銷售A牌卷煙180箱,銷售額650萬元,合同約定當月收取貨款的70%,實際收到40%。采用直接收款方式銷售B牌卷煙80箱,取得銷售額380萬元。

(2)進口一批煙絲,貨物成交價300萬元,甲卷煙廠另行承擔并支付運抵我國口岸前的運費和保險費支出8萬元。

(3)將200箱B牌甲類卷煙移送給下設的非獨立核算門市部,門市部當月將其對外銷售,取得銷售額900萬元。

(4)外購一批煙絲,取得增值稅專用發票注明的價款165萬元,稅額21.45萬元;當月領用80%用于連續生產卷煙。

(5)稅務機關檢查發現,2019 年3月甲瓜接受乙廠委托加工一批煙絲,甲廠未代收代繳消費稅。已知乙廠提供煙葉的成本95萬元,甲廠收取加工費20萬元,乙廠尚未銷售收回的煙絲。

(其他相關資料:以上銷售額和費用均不含增值稅,A牌、B牌卷煙均為甲類卷煙,甲類卷煙增值稅稅率13%,消費稅稅率56%加每箱150元,煙絲消費稅稅率30%,進口煙絲關稅稅率10%。)

要求:根據_上述資料,按照下列序號回答問題,如有計算需計算出合計數。

(1)計算業務(1)當月應繳納的消費稅額。

(2)計算業務(2)應繳納的增值稅、消費稅額。

(3)計算業務(3)應繳納的消費稅額。

(4)計算甲廠國內銷售卷煙應繳納的消費稅額。

(5)計算乙廠應補繳的消費稅額,并指出甲廣未代收代繳消費稅應承擔的法律責任。

答案及解析

(1)納稅人采取賒銷和分期收款結算方式的,消費稅納稅義務的發生時間為書面合同約定的收款日期的當天。

業務(1)當月應繳納的消費稅額= (650X 56%+ 180X 150÷10000) X 70%+380 X 56%+80X 150÷10000=470. 69 (萬元)。

(2)進口煙絲的組成計稅價格= (300+8)X(1+10%)÷(1-30%) =484 (萬元)。

進口環節應繳納的消費稅=484X30%=145.2 (萬元);進口環節應繳納的增值稅=484X13%=62.92 (萬元)。

業務(2)合計應繳納的增值稅、消費稅額=145.2+62. 92-208. 12 (萬元)。

(3)納稅人通過自設非獨立核算門市部銷售的自產應稅消費品,應按門市部對外銷售額或者銷售數量征收消費稅。

業務(3)應繳納的消費稅額=900X 56%+200X 150÷ 10000=507 (萬元)。

(4)業務(4)中將外購煙絲用于連續生產卷煙的,可以按照生產領用量抵扣外購煙絲已納的消費稅。甲廠國內銷售卷煙應繳納的消費稅額=470, 69+507-165X 30% X 80%=938.09(萬元)。

(5)

①委托加工的應稅消費品提貨時受托方沒有按規定代收代繳消費稅,委托方要補繳稅款。收回的應稅消費品尚未銷售或不能直接銷售的,按照組成計稅價格計稅補繳。

乙廠應補繳的消費稅= (95+20) ÷(1-30%) X 30%=49.29 (萬元)。

②根據《稅收征收管理法》規定,受托方未按照規定代收代繳消費稅的(受托方為個人的除外),對受托方處以應代收代繳稅款50%以上3倍以下的罰款。

2.居民個人王某及配偶名下均無房,在某省會城市工作并租房居住,2018 年9月開始攻讀工商管理碩士。2019 年王某取得收入和部分支出如下:

(1)每月從單位領取扣除社保費用和住房公積金后的工資8000元,截至11月底累計已預扣預繳個人所得稅款363元。

(2)取得年終獎48000元,選擇單獨計稅。

(3)利用業余時間出版一部攝影集,取得稿酬20000元。

(4)每月支付房租3000元。

(其他相關資料:以上專項附加扣除均由王某100%扣除)

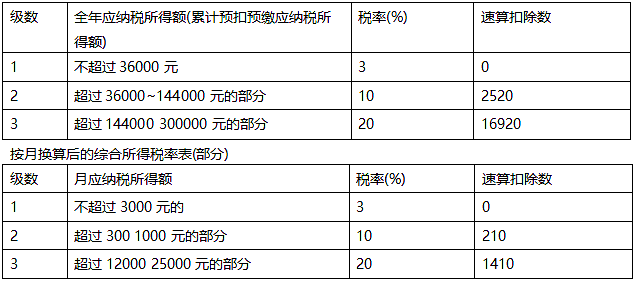

附:綜合所得個人所得稅稅率表暨居民個人工資薪金所得預扣預繳率表(部分)

要求:

(1)計算2019年12月王某取得的工資應預扣預繳的個人所得稅額。

(2)計算王某取得的年終獎應繳納的個人所得稅額。

(3)計算王某取得的稿酬所得應預扣預繳的個人所得稅額。

(4)計算王某取得的2019年綜合所得應繳納的個人所得稅額。

(5)計算王某就2019年綜合所得向主管稅務機關辦理匯算清繳時,應補繳的稅款或申請的應退稅額。

[答案及解析]

(1)12月王某取得的工資應預扣預繳的個人所得稅額= (8000×12-5000×12-1500×12-400×4) ×3%-363=129 (元)。

(2) 48000÷12=4000 (元),適用按月換算后的綜合所得稅率表,稅率為10%,速算扣除數為210,王某取得的年終獎應繳納的個人所得稅額=48000× 10%-210=4590 (元)。

(3)王某取得的稿酬所得應預扣預繳的個人所得稅額=20000× (1-20%)×70%× 20%=2240(元)。

(4)王某取得的2019年綜合所得應繳納的個人所得稅額= [8000×12+20000× (1-20%) ×70%- 5000×12-1500×12-400×4]× 3%-828 (元)。

(5) 828 -363-129 -2240=-1904 (元),王某就2019年綜合所得向主管稅務機關辦理匯算清繳時申請的應退稅額為1904元。

居民個人辦理年度綜合所得匯算清繳時,應當依法計算稿酬所得的收入額,并入年度綜合所得計算應納稅款,稅款多退少補。

4.某房地產開發企業擬對其開發的位于縣城一房地產項目進行土地增值稅清算,該項目相關信息如下:

(1) 2015年12月以10000萬元競得國有土地一宗,并按規定繳納契稅。

(2)該項目2016年開工建設,未取得《建筑工程施工許可證》,建筑工程承包合同注明的開工日期為3月25號,2019年1月竣工,發生房地產開發成本7000萬元;開發費用3400萬元。

(3)該項目所屬物業用房建成后產權歸全體業主所有,并已移交物業公司使用,物業用房開發成本500萬元。

(4) 2019年4月,該項目銷售完畢,取得含稅銷售收入42000萬元。

(其他相關資料:契稅稅率4%,利息支出無法提供金融機構證明,當地省政府規定的房地產開發費用扣除比例為10%,企業對該項目選擇簡易計稅方法計征增值稅)

要求:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。

(1)說明該項目選擇簡易計稅方法計征增值稅的理由。

(2)計算該項目應繳納的增值稅額。

(3)計算土地增值稅時允許扣除的城市維護建設稅額、教育費附加和地方教育附加。

(4)計算土地增值稅時允許扣除的開發費用。

(5)計算土地增值稅時允許扣除項目金額的合計數。

(6)計算該房地產開發項目應繳納的土地增值稅額。

[答案及解析]

(1)一般納稅人銷售自行開發的房地產老項目,可以選擇適用簡易計稅方法按照5%的征收率計稅。房地產老項目,是指: (1)《建筑工程施工許可證》注明的合同開工日期在2016年4月30日前的房地產項目; (2)《建筑工程施工許可證》未注明合同開工日期或者未取得《建筑工程施工許可證》但建筑工程承包合同注明的開工日期在2016年4月30日前的建筑工程項目。

本題雖未取得《建筑工程施工許可證》,但建筑工程承包合同注明的開工日期在2016年4月30日前,屬于銷售自行開發的房地產老項目,可以選擇簡易計稅。

(2)該項目應繳納的增值稅額=42000/ (1+5%) ×5%=2000 (萬元)

[知識點]房地產開發企業(一般納稅人)銷售自行開發的房地產項目增值稅征收管理暫行辦法

(3)

允許扣除的城市維護建設稅、教育費附加和地方教育附加=2000×(5%+3%+2%)=200(萬元)

[知識點]與轉讓房地產有關的稅金(P432)

(4)

允許扣除的土地支付金額=10000× (1+4%) =10400 (萬元)

允許扣除的開發成本=7000 (萬元)

允許扣除的開發費用=(10400+7000×10%=1740 (萬元)

(5)

加計扣除= ( 10400+7000) ×20%=3480 (萬元)

允許扣除項目金額的合計數=10400+7000+1740+200+3480=22820 (萬元)

(6)

不含稅收入=42000-2000=40000 ( 萬元)

增值額=40000-22820=17180 (萬元)

增值率=17180/22820=75.28%

應繳納的土地增值稅額=17180×40%-22820×5%=5731 (萬元)。

編輯推薦:

(責任編輯:)