公眾號:mywangxiao

及時發(fā)布考試資訊

分享考試技巧、復(fù)習(xí)經(jīng)驗

新浪微博 @wangxiaocn關(guān)注微博

聯(lián)系方式 400-18-8000

三、計算分析題 (每題8分,共5題,共40分)

1、甲公司下屬乙部門生產(chǎn)A產(chǎn)品,全年生產(chǎn)能量為120000機器工時,單位產(chǎn)品標準工時為120小時。2018年實際產(chǎn)量為11000件,實際耗用機器工時1331000小時

2018年標準成本資料如下:

(1)直接材料標準消耗10千克/件,標準價格22元/干克

(2)變動制造費用預(yù)算額為3600000元

(3)固定制造費用預(yù)算額為2160000元。

2018年完全成本法下的實際成本資料如下

(1)直接材料實際耗用121000千克,實際價格24元/千克;

(2)變動制造費用實際額為4126100元

(3)固定制造費用實際額為2528900元

該部門作為成本中心,一直采用標準成本法控制和考核業(yè)績,最近,新任部]經(jīng)理提出,按完全成本法下的標準成本考核業(yè)績不合理,建議公司調(diào)整組織結(jié)構(gòu),將銷售部門和生產(chǎn)部門合并為事業(yè)部,采用部門可控邊際貢獻考核經(jīng)理業(yè)績。目前,該產(chǎn)品年銷售10000件,每件售價1000元。經(jīng)分析,40%的固定制造費用為部門可控成本60%的固定制造費用為部門不可控成本。

要求:

(1)計算A產(chǎn)品的單位標準成本和單位實際成本。

(2)分別計算A產(chǎn)品總產(chǎn)品的直接材料的價格差異金額數(shù)量差異、變動制造費用的價格差異和數(shù)量差異,用三因素分析法計算固定制造費用的耗費差異、閑置能量差異和效率差異,并指出各項差異是有利差異還是不利差異

(3)計算乙部門實際的部]可控邊際貢獻。

【參考答案】

(1)變動制造費用標注分配率=3600000/120000=3(元/小時)

固定制造費用標準分配率=2160000/12000=1.8(元/小時)

單位標準成本=22x10+3x120+1.8x120=796(元)

單位實際成本=(121000/11000)x24+(4126100+2528900)/11000=869(元)

(2)直接材料價格差異=121000x(24-22)=242000(元)(不利差異)

直接材料數(shù)量差異=(121000-11000x10)×22=242000(元)(不利差異)

變動制造費用價格差異(耗費差異)=4126100-1331000x3=133100(元)(不利差異)

變動制造費用數(shù)量差異(效率差異)=(1331000-11000x120)x3=33000(元)(不利差異)

固定制造費用耗費差異=2528900-2160000=368900(元)(不利差異)

固定制造費用閑置能量差異=(1200000-1331000)x1.8=-235800(元)(有利差異

固定制造費用效率差異=(1331000-11000x20)x1.8=19800(元)(不利差異

(3)乙部門實際的部門可控邊際貢獻=10000x1000-121000x24-4126100-2528900x40%=1958340(元)

2、甲汽車租賃公司擬購置一批新車用于出租。現(xiàn)有兩種投資方案,相關(guān)信息如下

方案一:購買中檔轎車100輛,每輛車價格10萬元,另需支付車輛價格10%的購置相關(guān)稅費。每年平均出租300天,日均租金150元/輛。車輛可使用年限8年,8年后變現(xiàn)價值為0。前5年每年維護費2000元/輛,后3年每年維護費3000元/輛。車輛使用期間每年保險費3500元/輛,其他稅費500元/輛。每年増加付現(xiàn)固定運營成本20.5萬元。

方案二:購買大型客車20輛,每輛車價格50萬元,另需支付車輛價格10%的購置相關(guān)稅費。每年平均出租250天,日租金840元/輛。車輛可使用年限10年,10年后變現(xiàn)價值為0。前6年每年維護費5000元/輛,后4年每年維護費10000元/輛,每年保險費30000元/輛,其他稅費5000元/輛。每年増加付現(xiàn)固定運營成本10萬元。

根據(jù)稅法相關(guān)規(guī)定,車輛購置相關(guān)稅費計入車輛原值,采用直線法計提折日,無殘值。等風(fēng)險投資必要報酬率12%。企業(yè)所得稅稅率25%。

假設(shè)購車相關(guān)支出發(fā)生在期初,每年現(xiàn)金流入流出均發(fā)生在年未。

要求:

(1)分別估計兩個方案的現(xiàn)金流量。

(2)分別計算兩個方案的凈現(xiàn)值。

(3)分別計算兩個方案凈現(xiàn)值的等額年金。

(4)假設(shè)兩個方案都可以無限重置,且是互斥項目,用等額年金法判斷甲公司應(yīng)采用哪個投資方案。

參考答案

(1)方案一:

年折舊額=(10×100+10×100×10%)/8=137.5(萬元)

NCFO=-(10×100+10×100×10%)=-1100(萬元)

NCF1-5=150×300×100×(1-25%)/10000-(0.2+0.35+0.05)×100×(1-25%)-20.5×(1-25%)+137.5×25%=311.5(萬元)

NCF6-8=150×300×100×(1-25%)/10000-(0.3+0.35+0.05)×100×(1-25%)-20.5×(1-25%)+137.5×25%=304(萬元)

方案二

年折舊額=(20×50+20×50×10%)/10=110(萬元)

NCFO=-(50x20+50×20×10%)=-1100(萬元)

NCF1-6=840×250×20×(1-25%)/10000-(0.5+3+0.5)×20×(1-25%)-10×(1-25%)+110×25%=275(萬元)

NCF7-10=840x250×20×(1-25%)/10000-(1+3+0.5)x20×(1-25%)-10×(1-25%)+110×25%=267.5(萬元)

(2)方案一的凈現(xiàn)值=311.5×(P/A,12%,5)+304×(P/A,12%,3)×(P/F,12%,5)-1100=311.5×3.6048+304×2.4018×0.5674-1100=437.18(萬元)

方案二的凈現(xiàn)值=275x(P/A,12%,6)+267.5×(PA,12%,4)×(PF,12%,6)-1100=275×4.1114+267.5×3.0373×0.5066-1100=442.24(萬元)

(3)方案一凈現(xiàn)值的等額年金=437.18/(P/A,12%,8)=437.18/4.9676=88.01(萬元)

永續(xù)凈現(xiàn)值=88.01/12%=73.42(萬元)

方案二凈現(xiàn)值的等額年金=672.07/(P/A,12%,10)=442.24×5.6502=78.27(萬元)

永續(xù)凈現(xiàn)值=78.27/12%=652.25(萬元)

(4)方案一的凈現(xiàn)值的等額年金(或永續(xù)凈現(xiàn)值)高于方案二,所以應(yīng)該選擇方案一。

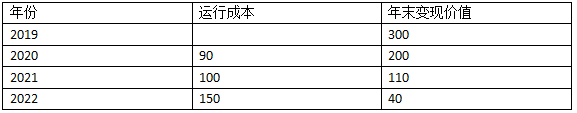

3、甲公司是一家制造業(yè)企業(yè),產(chǎn)品市場需求旺盛,為增加產(chǎn)能,擬于2019年末添置一臺設(shè)備,該設(shè)備無需安裝,預(yù)計購置成本300萬元,根據(jù)稅法相關(guān)規(guī)定,該設(shè)備按照直線法計提折舊,折舊年限3年,凈殘值率為5%公司現(xiàn)需確定該設(shè)備的經(jīng)濟壽命,相關(guān)資料如下:

甲公司加權(quán)平均資本成本為10%,企業(yè)所得稅率25%,假設(shè)運行成本均發(fā)生在年末。要求:

(1)在考慮貨幣時間價值的情況下,分別計算設(shè)備更新年限為1年、2年、3年的平均年成本。

(2)根據(jù)要求(1)計算的平均年成本,確定該設(shè)備的經(jīng)済壽命。

【參考答案】

年折舊=300×(1-5%)/3=95(萬元)

年折舊抵稅額=95×25%=23.75(萬元

第1年末殘值變現(xiàn)損失抵稅額=(300-95-200)×25%=1.25(萬元)

第2年末殘值變現(xiàn)損失抵稅額=(300-95×2-110)×25%=0(萬元)

第3年末殘值變現(xiàn)收益納稅額=(40/300x5%)×25%=6.25(萬元)

更新年限為1年的平均年成本

=[300-(200+1.25)×(P/F,10%,1)+90×(1-25%)×(PF,10%,1)-23.75×(P/F10%,1)]/(P/A,10%,1)

=[300-(200+1,25)×0.9091+90×(1-25%)×0.9091-95×25%×0.9091]/0.9091

=172.5(萬元)

更新年限為2年的平均年成本

=[300-110×(PF,10%,2)+90×(1-25%)×(P/F,10%,1)+100X×(1-25%)×(P/F,10%,2)-23.75×(PA,10%,2)]/(P/A,10%,2)

=(300-110x0.8264+67.5×0.9091+75×0.8264-23.75×1.7355)/1.7355

=167.8(萬元)

更新年限為3年的平均年成本

=1300-(40-6.25)×(P/F,10%,3)+90X(1-25%)×(P/F,10%,1)+100X(1-25%)(P/F,10%,2)+150×(1-25%)×(P/F,10%,3)-23.75×(P/A,10%,3)]/(P/A,10%,3)

=(300-33.75×0.7513+67.5x0.9091+75x0.8264+112.5×0.7513-23.75x2.4869)/2.4869

=170.27(萬元)

(2)更新年限為2年的平均年成本最低,因此該設(shè)備的經(jīng)濟壽命為2年。

4、甲公司是一家高科技上市公司,流通在外普通股加權(quán)平均股數(shù)2000萬股,2018年凈利潤為5000萬元,為回饋投資者,甲公司童事會正在討論相關(guān)分配方案,資料如下:

方案一:每10股發(fā)放現(xiàn)金股利6元;

方案二:每10股發(fā)放股票股利10股。

預(yù)計股權(quán)登記日:2019年10月20日

現(xiàn)金紅利到賬日:2019年10月21日校

除權(quán)(除息)日:2019年10月21日

新增無限售條件流通股份上市日:2019年10月22日。

要求:

(1)如果使用方案一,計算甲公司每股收益、每股股利,如果通過股票回購將等額現(xiàn)金支付給股東,回購價格每股30元,設(shè)計股票回股方案,并簡述現(xiàn)金股利與股票回購的異同。

(2)若采用方案二,計算發(fā)放股票股利后甲公司每股股益,每股除權(quán)參考價。如果通過股票分割方式達到同樣的每股收益稀釋效果,設(shè)計股票分割方案,并簡述股票股利與股票分割的異同。

【參考答案】

(1)每股收益=5000/2000=2.5(元/股)

每股股利=6/10=0.6(元)

回購的股數(shù)=2000×0.6/30=40(萬股)

現(xiàn)金股利與股票回購的異同

相同點:都可以使股東獲得現(xiàn)金。

不同點

1)發(fā)放現(xiàn)金股利不會減少普通股股數(shù),股票回購會減少普通股股股數(shù)。

2)發(fā)放現(xiàn)金股利,股東要交納股利收益稅;而股票回購后股東需要交納資本利得稅。

(2)每股收益=5000/(2000+2000×10/10)=1.25(元/股)

每股除權(quán)參考價=30/(1+10/10)=15(元/股)

股票分割方案是1股分割成2股。

股票股利和股票分割的異同

相同點:都不會導(dǎo)致公司的資產(chǎn)或負債發(fā)生變化,都可以增加普通股股數(shù),在盈利總額和市盈率不變的情況下,都可以降低每股收益和每股市價,但公司價值不變,股東權(quán)益總額和每位股東持有股票的市場價值不變。

不同點:股票股利屬于股利方式,股票分割不屬于股利方式;發(fā)放股票股利之后,股東權(quán)益內(nèi)部結(jié)構(gòu)會發(fā)生變化,每股股票面值不變;股票分割之后,股東權(quán)益內(nèi)部結(jié)構(gòu)不會發(fā)生變化,每股股票面值降低。

5、甲公司是一家能源類上市公司,當年取得的利潤在下年分配,2018年公司凈利潤為10000元,2019年分配現(xiàn)金般利3000萬元。預(yù)計2019年凈利潤為12000元,2020年只投資一個新頁目,總投資額為8000萬元。

要求:

(1)如果甲公司采用固定股利政策,計算2019年凈利潤的股利支付率。

(2)如果甲公司采用固定股利支付率政策,計算2019年凈利潤的股利支付率。

(3)如果甲公司采用剩余股利政策,目標資本結(jié)構(gòu)是負債:權(quán)益2:3,計算2019年凈利潤的股利支付率。

(4)如果甲公司采用低正常股利加額外股利政策,低正常股利為2000萬元,額外股利為2019年凈利潤扣除低正常股利后余額的16%,計算2019年凈利潤的股利支付率。

(5)比較上述股利政策的優(yōu)點和缺點。

【參考答案】

(1)由于采用固定股利政策,則2019年支付的現(xiàn)金股利為3000萬元。

2019年股利支付率=3000/12000×100%=25%

(2)2019年股利支付率=2018年股利支付率=3000/10000×100%=30%

(3)投資需要的權(quán)益資金=8000×3/5=4800(萬元)

股利支付率=(12000-4800)/12000×100%=60%

(4)額外股利=(12000-2000)×16%=1600

股利支付率=(2000+1600)/12000×100%=30%

(5)①剩余股利政策

優(yōu)點:保持理想的資本結(jié)構(gòu),加權(quán)平均資本成本最低。

缺點:受到當年盈利水平和未來投資規(guī)模影響,每年股利發(fā)放額不穩(wěn)定。

②固定股利政策

優(yōu)點:穩(wěn)定的股利向市場傳通著公司正第發(fā)展的信息,有利于樹立公司良好形象,增強投資者對公司的信心,穩(wěn)定股票的價格;穩(wěn)定的股利有利于投資者安排股利收入和支出;股票市場受到多種因素影響,其中包括股東的心理狀態(tài)和其他要求,穩(wěn)定的股利可能要比降低股利或降低股利增長率對穩(wěn)定股價更為有利。

缺點:股利的支付與盈余脫節(jié),可能造成公司資金短缺;不能像剩余股利政那樣保持較低的資本成本。

③固定股利支付率政策

優(yōu)點:使股利與公司盈余緊密結(jié)合,以體現(xiàn)多盈多分、少盈少分、無盈不分的原則。

缺點:各年的股利變動較大,極易造成公司不穩(wěn)定的感覺,對穩(wěn)定股票價格不利。

④低正常加額外股利政策

優(yōu)點:具有較大靈活性,有利于股東增強對公司的信心有利于股票價格穩(wěn)定;可使那些依靠股利度日的股東每年至少可以得到雖然較低但比較穩(wěn)定的股利收入,從而吸引住這部分股東。

(責任編輯:)